- Paramount делает враждебную ставку в 108,4 миллиарда долларов, обойдя Netflix

- Приобретение может столкнуться с серьезными нормативными препятствиями, в том числе в США.

- Netflix получит гонорар в размере 2,8 миллиарда долларов, если Warner Bros. разорвет сделку

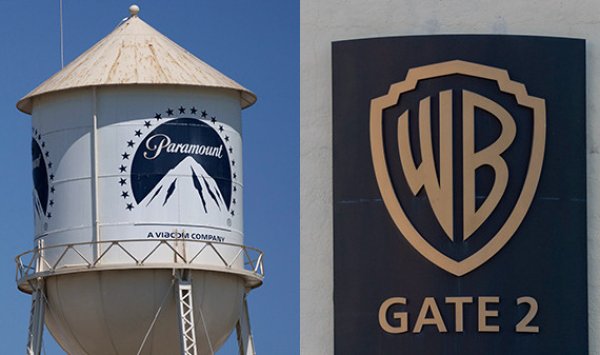

Paramount Skydance Corp. подала заявку на враждебное поглощение Warner Bros. Discovery Inc. по цене $30 за акцию наличными в понедельник, всего через несколько дней после того, как компания согласилась на сделку с Netflix Inc. Стоимость предложения Warner Bros. составляет $108,4 млрд, включая долг.

Для сравнения, предложение Netflix составляет 27,75 долларов наличными и акциями. Предложение Paramount касается всей Warner Bros., в то время как Netflix интересуются только голливудскими студиями и потоковым бизнесом.

«Акционеры WBD заслуживают возможности рассмотреть наше превосходное денежное предложение за акции всей компании», — заявил в своем заявлении генеральный директор Paramount Дэвид Эллисон.

«Наше публичное предложение, составленное на тех же условиях, которые мы предоставили совету директоров Warner Bros. Discovery в частном порядке, предлагает более высокую ценность, а также более безопасный и быстрый путь к закрытию сделки».

Paramount против Netflix: конкуренция голливудскому гиганту

Paramount, материнская компания CBS, MTV и других медиа-компаний, разожгла битву несколько месяцев назад, когда она сделала несколько предложений для Warner Bros. Компания решила продать себя в октябре и получила несколько раундов предложений, в том числе от Netflix и Comcast Corp.

В соответствии с условиями сделки с Netflix, объявленной 5 декабря, Warner Bros. продолжит реализацию планов по выделению своих сетей кабельного телевидения, таких как CNN, TNT и Discovery Channel, до запланированного закрытия слияния.

В частных беседах Paramount утверждала, что ее предложение по цене 30 долларов за акцию лучше, чем предложение Netflix, хотя это зависит от стоимости, которую инвесторы придают акциям, которые они получат в выделенной компании. По словам человека, знакомого с предложением Paramount, они оценивают выделение примерно в 2 доллара за акцию.

По оценкам аналитика Bloomberg Intelligence Гиты Ранганатан, кабельные каналы стоят 4 доллара за каждую акцию Warner Bros., что делает предложение Netflix выше.

Paramount заявила, что ее предложение о покупке всей Warner Bros. дает акционерам на 18 миллиардов долларов больше наличными, чем предложение Netflix. Paramount также утверждает, что ее сделка с большей вероятностью будет одобрена регулирующими органами, поскольку Netflix занимает гораздо большую долю на рынке потокового телевидения, чем Paramount+.

«Мы здесь, чтобы закончить то, что начали», — сказал Эллисон в интервью CNBC.

Политические и нормативные препятствия

Битва за Warner Bros. | Сравнение предложений Netflix и Paramount

Тот, кто победит, вероятно, столкнется с длительным контролем со стороны регулирующих органов по всему миру.

Отвечая на вопрос о сделке в воскресенье, президент Дональд Трамп сказал, что сделка с Netflix «пройдёт процедуру» и что «это большая доля рынка. Это может стать проблемой».

Если Warner Bros. расторгнет свое текущее соглашение, компания будет обязана выплатить Netflix комиссию в размере 2,8 миллиарда долларов, обычно покрываемую новым покупателем. Netflix согласился выплатить Warner Bros. 5,8 миллиарда долларов, если сделка не состоится или не получит одобрения регулирующих органов.

По словам человека, знакомого с позицией Warner Bros., для того, чтобы компания пересмотрела решение о продаже Netflix, потребуется предложение в размере около 33 долларов за акцию.

Финансирование и вероятные новые столкновения

В документации Paramount говорится, что финансирование ее заявки включало 11,8 миллиарда долларов от семьи Эллисон, 24 миллиарда долларов от трех суверенных фондов благосостояния Ближнего Востока, а также дополнительные средства от RedBird Capital Partners и Affinity Partners Джареда Кушнера.

Компания также заявила, что не ожидает проверки со стороны Комитета по иностранным инвестициям в США, федерального органа, который контролирует международные финансовые сделки.

«Приобретение Warner Bros. Discovery еще далеко от завершения», — сказал Росс Бенеш, аналитик Emarketer. «Netflix находится в выгодной позиции, но перед финалом будут неожиданные повороты. Paramount обратится к акционерам, регулирующим органам и политикам, чтобы попытаться помешать Netflix. Битва может затянуться».

Ставки на платформе прогнозирования Polymarket показали, что вероятность того, что Netflix завершит приобретение к концу 2026 года, составляет 16% по сравнению с примерно 23% до того, как Paramount сделала враждебное предложение.

Акции Warner Bros. выросли на 5,8% до $27,6 на ранних торгах в Нью-Йорке в понедельник. Книга Paramount прибавила 5%, а книга Netflix упала на 4,7%.