- Первый год второго срока Трампа принес необычный разворот в давней тенденции: индексы Китая, Европы и Канады превзошли S&P 500 в долларовом выражении с момента его победы на выборах год назад.

- Индекс MSCI Inc. для мировых акций, за исключением США, превзошел Уолл-стрит в этом году с самым большим отрывом с 2009 года, и вчерашняя распродажа, вызванная опасениями по поводу стоимости, не изменила картину.

- Большим сюрпризом в этом году стало то, как падающий доллар и неблагоприятные тарифы теперь постепенно поглощаются.

Год назад инвесторы были уверены, что победа Дональда Трампа на посту президента будет хуже рынка международных акций по сравнению с рынком США из-за его обещаний поднять тарифы и снизить налоги.

Год спустя они не могут насытиться мировыми акциями.

Первый год второго срока Трампа принес необычный разворот в давней тенденции: индексы Китая, Европы и Канады превзошли S&P 500 в долларовом выражении с момента его победы на выборах год назад.

Индекс MSCI Inc. для мировых акций, за исключением США, в этом году превзошел Уолл-стрит с самым большим отрывом с 2009 года, и вчерашняя распродажа, вызванная опасениями по поводу оценки, не изменила картину.

Американские акции в этом году отстают от своих международных аналогов | Индекс S&P 500 отстает по совокупной доходности и в долларовом выражении.

Четкий консенсус

Инвесторы вложили деньги в мировые акции после избрания Трампа.

Первоначально это было сделано для того, чтобы застраховаться от волатильности акций США, вызванной хаотичным введением президентом тарифов. Затем они начали искать более дешевые альтернативы S&P 500, индексу, основанному на высоко оцененных акциях технологических компаний.

Ослабление американской валюты положительно сказалось на международных доходах в долларовом выражении.

«Среди стратегов существовал явный консенсус в отношении того, что воздействие на глобальные акции будет жестоким, но на самом деле это не так», — сказал Флориан Ален, управляющий фондом Mandarine Gestion в Париже. «Большим сюрпризом в этом году стало то, как ослабевший доллар и неблагоприятные тарифы теперь постепенно компенсируются».

Результаты являются оправданием для нескольких стратегов, в частности Питера Оппенгеймера из Goldman Sachs Group Inc. и Майкла Хартнетта из Bank of America Corp., которые в 2024 году дальновидно заявили, что инвесторам следует смотреть за пределы рынка США.

Хартнетт, например, сейчас ожидает, что темпы роста замедлятся на фоне сильного роста доходов в США и снижения доходности облигаций, но сохраняет оптимистичный настрой в отношении международных акций.

Инвесторы, вероятно, переведут еще больше средств в глобальные акции во второй половине десятилетия, после того как первая половина была полностью посвящена исключительности США, сказал он.

Выдающиеся результаты Азии

Азиатские акции показали лучшие результаты благодаря положению региона в центре цепочки поставок ИИ, где расположены крупные производители микросхем, фабрики и лидеры полупроводникового оборудования, такие как Тайваньская компания Semiconductor Manufacturing Co., Samsung Electronics Co. и Tokyo Electron Ltd.

Индекс Kospi Южной Кореи подскочил на 55% за последний год, что является лучшим показателем среди крупнейших стран и отражает ее статус самого привлекательного по цене прокси-сервера искусственного интеллекта в Азии.

При нынешних высоких оценках следующая фаза роста будет зависеть от компаний, которые покажут, что все их расходы на ИИ окупаются прибылью, тенденции капвложений сохранятся до 2026 года, а также от того, сохранит ли Трамп подход к сотрудничеству с Китаем в торговле.

Между тем, акции уязвимы к падению, по мнению Син-Яо Нг, управляющего фондом Aberdeen Investments.

«Я не удивлюсь, если мы увидим коррекцию в конце года, поскольку рынок достаточно динамичен, и найдутся фонды, стремящиеся зафиксировать свою прибыль до конца года, особенно после такого сильного роста», — сказал Нг. «Я все еще думаю, что у него есть потенциал, но я не уверен, как долго он продлится; риск определенно увеличивается».

Акции США очень дороги | Индекс S&P 500 торгуется с премией более чем 50% к своим международным аналогам.

Толчок

Тем не менее, мировые рынки остаются дешевле, чем акции США. Если оптимизм в отношении искусственного интеллекта сохранится, Корея, Тайвань и некоторые части Китая могут остаться на вершине мирового лидерства.

Между тем, в Европе дела обстоят намного лучше, чем ожидалось.

Экономические показатели растут, инфляция находится под контролем, а Европейский центральный банк уже снизил процентные ставки до 2%, что намного ниже, чем в США.

Отдельно Европейский Союз и, в частности, Германия увеличивают расходы на оборону и инфраструктуру в течение следующего десятилетия, и последствия этого ощутятся к концу этого года.

Это привело к росту акций в финансовом секторе, обороне и энергетическом переходе.

Смягчение воздействия

Помимо адаптивной фискальной и денежно-кредитной политики, европейские предприятия смягчили воздействие тарифов с помощью мер, включая повышение цен и сокращение затрат, а также прямые торговые переговоры с администрацией Трампа на уровне отрасли или компании.

США ввели 15%-ные пошлины на товары, импортируемые из Европейского Союза, 10% — из Великобритании и 39% — из Швейцарии, в дополнение к отраслевым пошлинам на такие отрасли, как сталелитейная.

Во многих случаях тарифы оказались менее вредными, чем предполагалось в первоначальных объявлениях.

«В 2026 году Европа окажется в неплохом положении», — сказал Ален из Mandarine Gestion. «Забегая вперед, я ожидаю попутного ветра в виде ускорения экономического роста в Европе благодаря плану стимулирования Германии и, следовательно, некоторого сокращения разрыва в росте с США».

Несмотря на то, что экспорт Швейцарии в США пострадал от самых высоких тарифов в Европе, в сентябре он восстановился, что свидетельствует о том, что спрос выдерживает воздействие.

Кроме того, фармацевтические компании Novartis AG и Roche Holding AG ведут переговоры с США о снижении цен на лекарства и пообещали инвестировать миллиарды долларов, чтобы отсрочить предстоящие отраслевые тарифы.

Британская компания AstraZeneca Plc заключила сделку в октябре.

Тем не менее, швейцарский рынок в этом году показал худшие результаты, увеличившись всего на 6,2 процента, по сравнению с 15 процентами для Euro Stoxx 50 еврозоны, поскольку инвесторы избегали экспортеров и защитных акций.

Прибыль растет во всем мире

В Канаде, стране, о которой Трамп заявил, что он будет использовать «экономическую мощь», чтобы аннексировать ее и сделать 51-м штатом, инвесторы почувствовали страх после выборов, сказал Филип Петурссон из IGM Wealth Management.

Петурссон заявил, что его фирма занимает оборонительную позицию в отношении 2025 года и недооценивает акции, учитывая высокую степень экономической неопределенности и ожидания карательных пошлин.

Вместо этого на рынке произошел сильный рост после того, как Трамп в начале апреля отозвал свои самые жесткие угрозы о тарифах.

Индекс S&P/TSX Composite вырос на 23% после выборов и находится на пути к тому, чтобы превзойти своего американского коллегу на бычьем рынке впервые с 2010 года.

В апреле Петерсон сделал ставку на канадские акции, а также на другие международные и развивающиеся рынки.

«Рост прибыли здесь будет таким же сильным, как и в США, но по более выгодной цене», — сказал он. «Я могу достичь того же профиля прибыли при цене в две трети цены S&P 500 по коэффициенту P/E».

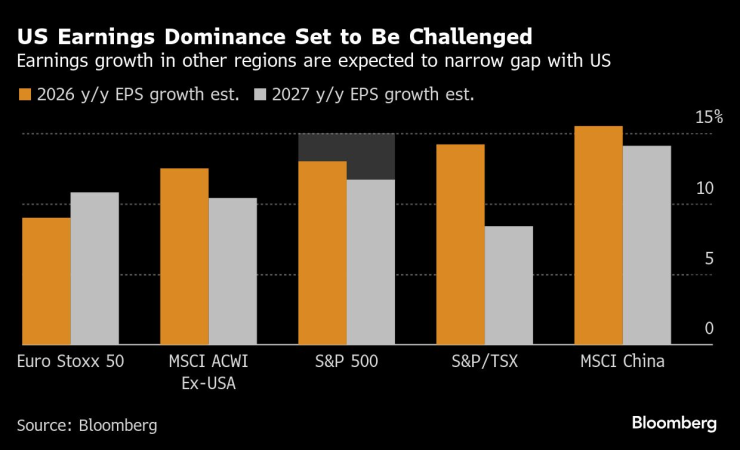

Доминированию доходов США будет брошен вызов | Ожидается, что рост доходов в других регионах сократит разрыв с США.

Акции развивающихся рынков близки к достижению максимумов 2021 года после роста примерно на 30% в этом году, в основном за счет азиатских акций.

Одним из наиболее известных рынков является Бразилия, еще одна страна, на которую действуют высокие пошлины США.

Бразильские акции подскочили на 44% в долларовом выражении, при этом базовый индекс страны Ibovespa достиг нескольких рекордных максимумов.

Ожидания снижения процентных ставок, как на глобальном, так и на внутреннем уровне, способствовали росту Ibovespa, когда иностранные инвесторы вложили более 4 миллиардов долларов в местный фондовый рынок.

«Что действительно обнадеживает, так это скорость, с которой компании адаптировались к тарифам и смогли объявить о переносе производства в другие страны или в США», — сказала Ариан Хаяте, управляющий фондом Edmond de Rothschild Asset Management.